最终的发行价仍是以2015年12月份的董事会决议公告日为基准,因为在再融资新规出来前夜,同力水泥今年1月6日就拿到批文了。拿到批文后,新政来袭,火速完成发行。又赶上股价大幅波动。

以2015年的董事会决议日以基准,定增发行价底价为13.9元,经过询价最终定价也就是13.9元/股,按原来的基准没有折扣,也没有溢价。但比起最新的股价来,比如发行期1月20日的股价为23.91元/股,整整高出10元/股,以1月20日前20个交易日均价19.74元/股来算,仍是打了7折。

正是时差的存在,较早的定价与现在股价出现较大差异,发行申购后同力水泥股价继续飙涨一度到36.41元,即使从2月13日到今天暴跌近3成,股价仍有26.37元/股,较发行价仍高出89.71%。

券商投行人士表示,过去定增发行价,董事会决议日为基准和最终发行,由于时间隔得较远,价格可能出现较大波动,尤其是三年期还是提前锁定价格和对象,就存在套利可能。当市场向上,发行时股价大大高于发行价,一参与就可以有很大浮盈;而定增方案确定后,一旦市场调整股价跌了下来,原来的定增可能就取消机构也不参与。

在上述投行人士看来,同力水泥一年期虽然也有价差,但最终还是通过询价而来,只是近期股价波动较大,出现了很大浮盈。从机构报价和最终定价,也可能是机构并不认可当前的股价。所以浮盈较大,但一年后能否兑现并不可知。

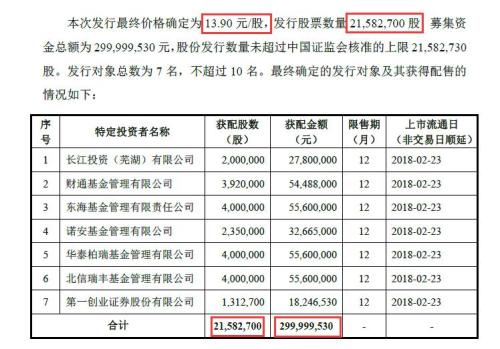

我们看到,最终东海基金、华泰柏瑞基金、北信瑞丰基金等7家机构以13.9元/股的价格认购了2158.27万股,同力水泥募资3亿元。