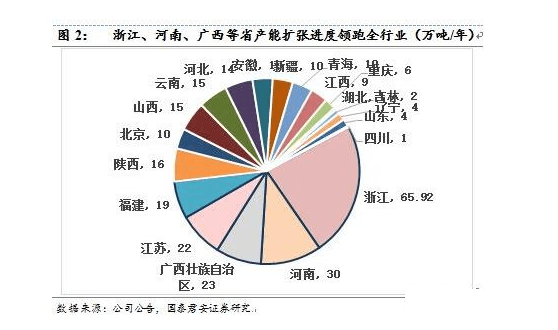

先天条件决定了水泥窑协同处置工艺的产能释放速度快 审批周期短:由于危废协同处置的设施直接建设在水泥厂内,而水泥厂本身卫生防护距离800米,群众阻力较小,不存在选址难度。水泥窑协同处置危废项目,从项目备案到最终投运,周期在2-3年之间,较之传统焚烧节约3年左右时间。 单体项目产能规模大:目前参与协同处置改造的水泥窑,水泥产能规模普遍为5000t/d,对应危废产能一般为10万吨/年,单体规模相当于传统专业焚烧炉的5-10倍,显著提升了产能扩张速度。 工程改造+爬坡周期短:水泥窑协同处置的改造,主要包括工程改造和运行爬坡两方面,整体改造周期约为8-9个月,建成之后项目爬坡周期较短,产能释放速度快。而传统危废无害化处置项目一般需要2-3年建设期和1-2年的产能爬坡期。例如,金隅红树林的广灵金隅项目自6月12日项目组进厂服务,同年11月7日即取得危废经营许可证,原计划8个月的施工建设+取证周期被缩短至5个月完成,创造了业界最快的施工和取证速度记录。 1.2浙江、河南、广西、江苏与福建领跑,合计市占率达56% 截止目前我国已有20个省份(或直辖市)存在水泥窑协同处置危险废物的产能,其中产能规模居前的省份包括:浙江(66万吨/年)、河南(30万吨/年)、广西(22万吨/年)、江苏(22万吨/年)与福建(19万吨/年),规模前五名的省份,合计规模占比全国56%。而广东、上海和湖南等工业相对较为发达的区域,尚未有水泥窑协同处置危废项目投产,未来空间仍较大.

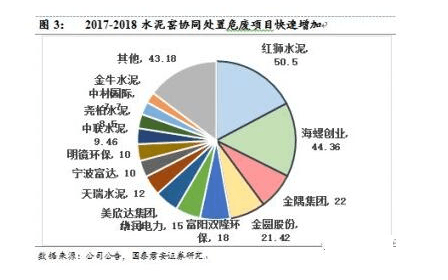

1.3行业格局已定:红狮、海螺、金隅、金圆领跑 根据我们此前深度报告《危废行业深度思考之工艺篇—技术革新化解危废处置行业长期痛点_20180502》中的预测,目前全国范围内新型干法生产线共计1769条,其中最终可进行协同处置危废改造的生产线预计将有150-200条,一旦高执行效率的企业将稀缺点位瓜分完毕,其他竞争者将会彻底失去进入市场的可能。 就目前已经投产的项目中,红狮水泥合计投产规模50.5万吨(市占率18%)、海螺创业投产规模44.36万吨(市占率16%)、金隅集团投产规模22万吨(市占率8%)和金圆股份投产21.42万吨(市占率8%),四家公司累计市占率达到50%。同时根据我们对各公司已经处于环评或建设状态的项目跟踪,产能将在2019年进一步释放,龙头优势有望进一步夯实。

1.4首个火电协同处置危废项目在河南落地,新技术带来行业空间进一步开阔 2018年7月9日,河南华润电力古城公司取得河南省环保厅颁发的危险废物经营许可证,通过药渣掺烧方式,年处理15万吨HW02类危险废物。古城项目成为全国首家火电协同处置危险废物的企业。这标志着协同处置危废工艺的一个革命性创新,水泥窑炉并非唯一可用于协同处置危险废物的工业窑炉,通过合理的配伍与掺烧方式,火电窑炉有望随着技术成熟,成为协同处置的另一战场。 二、环保行业跌幅达全A最高 市场行情概览:电力、水务、燃气和环保板块分别下跌4.40%、4.59%、2.87%、8.16%;上证综指、深证成指和创业板指分别下跌3.72%、5.28%、6.74%。涨幅前四名:渤海股份(9.96%)、创业环保(8.21%)、中金环境(2.53%)、派思股份(1.57%)。跌幅后五名:三聚环保(-16.04%)、博天环境(-15.65%)、京蓝科技(-13.73%)、华控赛格(-13.68%)、荣晟环保(-13.31%)。 三、环保&公用板块上周订单情况 根据公告与招投标信息统计,本周环保公司合计新增订单18.97亿元,其中,新增订单金额最大三家依次为高能环境(5.21亿元)、博天环境(4.53亿元)、碧水源(3.47亿元)。 四、 风险提示 信贷持续收紧趋势下,PPP业务占比过高的企业或存在资金周转压力。证监会发布《会计监管风险提示第8号——商誉减值》,环保行业过去三年并购重组较活跃,业绩或受到一定影响。